Künstliche Befruchtung: Wann Kosten steuerlich abzugsfähig sind

02.03.2020, Redaktion Anwalt-Suchservice

Artikel kommentieren

Artikel kommentieren

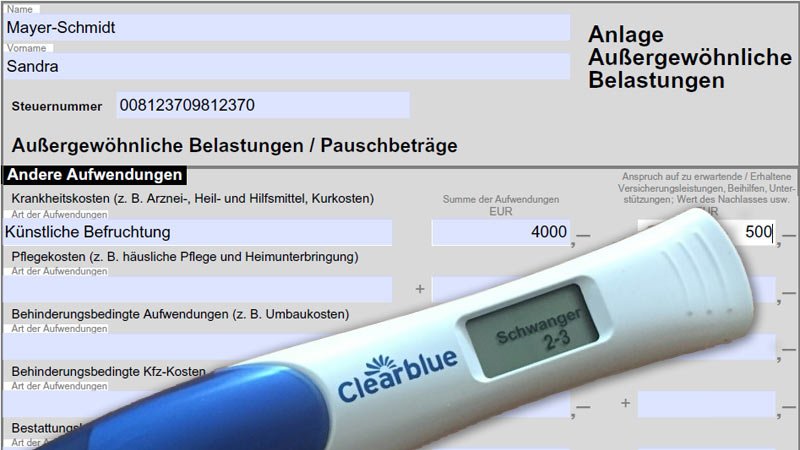

Kann man die Kosten einer künstliche Befruchtung von der Steuer absetzen? © Bu - Anwalt-Suchservice

Kann man die Kosten einer künstliche Befruchtung von der Steuer absetzen? © Bu - Anwalt-Suchservice Künstliche Befruchtung ist teuer. In manchen Fällen können die Kosten jedoch als außergewöhnliche Belastungen von der Einkommenssteuer abgesetzt werden.

Dieser Rechtstipp behandelt folgende Themen:

Welche Voraussetzungen gelten für den Steuerabzug? Muss man für eine künstliche Befruchtung verheiratet sein? Wessen Sperma darf zum Einsatz kommen? Was gilt bei gleichgeschlechtlichen Paaren? Wann kann eine künstliche Befruchtung gegen deutsches Recht verstoßen? Welche Rolle spielt das Alter bei der künstlichen Befruchtung? Praxistipp Näheres zur künstlichen Befruchtung und den Kosten dafür erfahren Sie hier:

Künstliche Befruchtung: Wer übernimmt die Kosten?

Welche Voraussetzungen gelten für den Steuerabzug?

Absetzbar sind generell Heilungskosten für eine Krankheit, die nicht von der Krankenversicherung getragen werden.

Der Bundesfinanzhof hat schon mit Urteil vom 18.5.1999 (Az. III R 46/97) festgestellt, dass die organisch bedingte Sterilität eines Ehepartners als Krankheit anzusehen sei. Die Fortpflanzungsfähigkeit sei für Ehepartner, die sich in Ausübung ihres Selbstbestimmungsrechts gemeinsam für ein eigenes Kind entscheiden, eine biologisch notwendige Körperfunktion. Daher könne die Unfruchtbarkeit eines Partners (egal, ob Mann oder Frau) als Krankheit gewertet werden, sodass die Kosten der künstlichen Befruchtung als außergewöhnliche Belastung zu berücksichtigen seien.

Muss man für eine künstliche Befruchtung verheiratet sein?

Die gesetzlichen Krankenkassen bezahlen nur verheirateten Paaren einen Teil der Behandlungen. Diese Praxis wurde sogar vom Bundesverfassungsgericht im Jahr 2007 bestätigt. Für den Steuerabzug gelten jedoch andere Regeln: Für die Finanzämter müssen Paare nicht verheiratet sein. Dies hat wiederum der Bundesfinanzhof mit Urteil vom 10.5.2007 (Az. III R 47/05) bestätigt.

Wessen Sperma darf zum Einsatz kommen?

Die Frau muss auch nicht zwingend den Samen ihres festen Lebenspartners verwenden, um den Steuerabzug wahrzunehmen. Zwar hatte der Bundesfinanzhof dies lange Zeit gefordert. Mit seiner Entscheidung vom 16.12.2010 hat das höchste deutsche Finanzgericht diese Ansicht jedoch aufgegeben (Az. VI R 43/10). Die künstliche Befruchtung der (gesunden) Ehefrau mit Fremdsamen bezweckt nach Auffassung des Gerichts zwar keine Heilung von Schmerzen oder Beschwerden als Symptome einer Unfruchtbarkeit des Ehemannes. Sie zielt jedoch - wie eine künstliche Befruchtung wegen der Sterilität des Mannes - auf die Beseitigung der Kinderlosigkeit des Paares ab. Und diese sei durchaus "als Heilbehandlung" anerkannt.

Zum Teil haben Gerichte allerdings bei nicht verheirateten heterosexuellen Paaren entschieden, dass ausschließlich Sperma des Partners verwendet werden darf. Dies beruhte auf den ärztlichen Berufsordnungen. Bei gleichgeschlechtlichen Paaren wurde diese Rechtsprechung jedoch bereits fallengelassen.

Was gilt bei gleichgeschlechtlichen Paaren?

Das Finanzgericht Münster hatte 2015 entschieden, dass die Kosten für die künstliche Befruchtung einer unfruchtbaren Frau, die in einer gleichgeschlechtlichen Beziehung lebe, keine außergewöhnlichen Belastungen seien. Denn: Die Kinderlosigkeit sei in einem solchen Fall nicht unmittelbare und ausschließliche Folge einer krankheitsbedingten Unfruchtbarkeit, sondern die Folge der gleichgeschlechtlichen Partnerschaft (Urteil vom 23.7.2015, Az. 6 K 93/13).

Der Bundesfinanzhof hat dieser Rechtsprechung jedoch einen Riegel vorgeschoben. Er hob das Urteil des FG Münster auf und entschied, dass die Kosten für eine künstliche Befruchtung auch in einer gleichgeschlechtlichen Beziehung als außergewöhnliche Belastungen in vollem Umfang absetzbar sind. Wichtigste Voraussetzung war aus Sicht des Bundesfinanzhofes, dass die Behandlung mit der deutschen Rechtsordnung im Einklang sein muss. Es dürfe also auch kein Verstoß gegen die ärztlichen Berufsordnungen vorliegen. Dies sei hier nicht der Fall:

Die Richtlinien der ärztlichen Berufsordnungen mehrerer Bundesländer stünden der bei der Klägerin vorgenommenen Kinderwunschbehandlung nicht entgegen. Auch bei gleichgeschlechtlichen Paaren liege eine Zwangslage vor, die dem Kinderwunsch im Wege stünde (Urteil vom 5.10.2017, Az. VI R 47/15).

Wann kann eine künstliche Befruchtung gegen deutsches Recht verstoßen?

Ein möglicher Verstoß gegen die deutsche Rechtsordnung wurde auch in einem anderen Fall diskutiert. Dabei spielte die Anzahl der befruchteten Eizellen eine Rolle. Es gibt nämlich ein Embryonenschutzgesetz, dass es verbietet, mehr Eizellen zu befruchten, als unbedingt nötig. Auf der einen Seite sollen so riskante Mehrlingsschwangerschaften vermieden werden, auf der anderen will man das Entstehen "überzähliger" Embryos verhindern. Im verhandelten Fall waren nach der ICSI-Methode insgesamt sieben Eizellen befruchtet worden. Die Behandlung hatte in Österreich stattgefunden.

Nach dem Embryonenschutzgesetz macht sich unter anderem strafbar, wer

- innerhalb eines Zyklus mehr als drei Embryonen auf eine Frau überträgt,

- durch intratubaren Gametentransfer innerhalb eines Zyklus mehr als drei Eizellen befruchtet,

- mehr Eizellen einer Frau künstlich befruchtet, als ihr innerhalb eines Zyklus übertragen werden sollen,

Der Bundesfinanzhof sah darin jedoch kein kategorisches Verbot der Befruchtung von mehr als drei Eizellen. Es handle sich nicht um einen Gesetzesverstoß, wenn dabei nur ein oder zwei entwicklungsfähige Embryonen zwecks Übertragung entstehen sollten und die Behandlung auf einer vorherigen sorgfältigen individuellen Prognose beruhe. Das Verfahren wurde zur näheren Prüfung dieser Fragen an die Vorinstanz zurückverwiesen (Urteil vom 17.5.2017, Az. VI R 34/15). Festzuhalten bleibt:

- Ein Verstoß gegen das Embryonenschutzgesetz verhindert die steuerliche Absetzbarkeit,

- die Anzahl der befruchteten Eizellen alleine ist nicht entscheidend. Wichtiger ist die nach ärztlicher Prognose erwartete Anzahl von lebensfähigen Embryonen.

Welche Rolle spielt das Alter bei der künstlichen Befruchtung?

Das Finanzgericht Berlin-Brandenburg wies die Klage einer Frau ab, die einen Steuerabzug der Kosten für eine künstliche Befruchtung verlangt hatte, ohne ein medizinisches Problem nachzuweisen. Das Gericht sah die Ursache für die verminderte Fruchtbarkeit hier im Alter der unverheirateten Frau – diese war 40 Jahre alt. Eine verminderte Fruchtbarkeit in diesem Alter sei ein natürlicher Zustand und keine Krankheit, daher könne auch der Steuerabzug nicht gewährt werden (Urteil vom 18.10.2018, Az. 9 K 11390/16).

Das Finanzgericht München sah das Alter (hier 37 bis 39 Jahre) nicht als Problem an. Die Revision dieses Verfahrens beim Bundesfinanzhof steht noch aus (Az. VI R 35/19).

Praxistipp

Auch wenn die Krankenkasse nicht mitspielt: In vielen Fällen können die Kosten einer künstlichen Befruchtung zumindest als außergewöhnliche Belastungen von der Steuer abgesetzt werden. Kommt es zum Streit mit dem Finanzamt, ist ein Fachanwalt für Steuerrecht der richtige Ansprechpartner.

(Wk)

Sie benötigen Hilfe bei Ihrer Suche nach dem richtigen Anwalt? Dann schreiben Sie uns über unser Kontaktformular. Wir helfen Ihnen kostenlos und unverbindlich.