Kann man Unterhaltszahlungen von der Steuer absetzen?

30.06.2025, Redaktion Anwalt-Suchservice

Wer Unterhalt zahlt, kann diesen unter Umständen von der Steuer absetzen. © Bu - Anwalt-Suchservice

Wer Unterhalt zahlt, kann diesen unter Umständen von der Steuer absetzen. © Bu - Anwalt-Suchservice Das Wichtigste in Kürze

1. Unterhaltsleistungen an Ex-Ehepartner: Unterhaltszahlungen an den geschiedenen oder dauernd getrennt lebenden Ehepartner können unter bestimmten Voraussetzungen von der Steuer abgesetzt werden.

2. Unterhaltszahlungen für Kinder: Unterhaltszahlungen an Kinder können als außergewöhnliche Belastung von der Steuer abgezogen werden. Allerdings nur dann, wenn der Unterhaltspflichtige den Kinderfreibetrag nicht in Anspruch nimmt und auch nicht das Kindergeld erhält.

3. Zahlungsnachweise: Um Unterhaltszahlungen steuerlich geltend zu machen, sollten sie nachgewiesen werden können, z.B. durch Überweisungsbelege. Zudem sollte eine Zustimmung des Empfängers vorliegen, dass die Unterhaltsleistungen als außergewöhnliche Belastungen geltend gemacht werden können.

1. Unterhaltsleistungen an Ex-Ehepartner: Unterhaltszahlungen an den geschiedenen oder dauernd getrennt lebenden Ehepartner können unter bestimmten Voraussetzungen von der Steuer abgesetzt werden.

2. Unterhaltszahlungen für Kinder: Unterhaltszahlungen an Kinder können als außergewöhnliche Belastung von der Steuer abgezogen werden. Allerdings nur dann, wenn der Unterhaltspflichtige den Kinderfreibetrag nicht in Anspruch nimmt und auch nicht das Kindergeld erhält.

3. Zahlungsnachweise: Um Unterhaltszahlungen steuerlich geltend zu machen, sollten sie nachgewiesen werden können, z.B. durch Überweisungsbelege. Zudem sollte eine Zustimmung des Empfängers vorliegen, dass die Unterhaltsleistungen als außergewöhnliche Belastungen geltend gemacht werden können.

Dieser Rechtstipp behandelt folgende Themen:

Wie kann man Unterhaltszahlungen von der Steuer abzustzen? Was ist beim Abzug von Unterhaltszahlungen als Sonderausgaben zu beachten? Welche Besonderheiten gibt es beim Steuerabzug von Unterhalt als Sonderausgaben? Wo wird der Unterhalt als Sonderausgabe in der Steuererklärung eingetragen? Wie funktioniert der Steuerabzug von Unterhalt als außergewöhnliche Belastung? Wo wird der Unterhalt als außergewöhnliche Belastung eingetragen? Wie kann der Unterhalt für Kinder von der Steuer abgezogen werden? Kann man den Elternunterhalt von der Steuer absetzen? Praxistipp zur steuerlichen Absetzbarkeit von Unterhaltszahlungen Wie kann man Unterhaltszahlungen von der Steuer abzustzen?

Unterhalt kann man nur von der Steuer absetzen, wenn er tatsächlich und nachweisbar auch geleistet wird. Bei der Absetzbarkeit gibt es grundsätzlich zwei Möglichkeiten: Man kann Unterhaltszahlungen als Sonderausgaben oder als sogenannte außergewöhnliche Belastungen absetzen.

Was ist beim Abzug von Unterhaltszahlungen als Sonderausgaben zu beachten?

Beim sogenannten Realsplitting können Unterhaltsleistungen von der Steuer abgezogen werden, wenn sie an geschiedene oder getrennt lebende Ehegatten geflossen sind. Beantragen muss dies derjenige, der den Unterhalt zahlt. Absetzen kann man 13.805 Euro pro Kalenderjahr. Dies regelt § 10 Abs. 1a des Einkommenssteuergesetzes.

Durch das Realsplitting verringert sich die Steuerlast des Unterhaltszahlers, während die des Unterhaltsempfängers steigt. Darin kommt das steuerliche Leistungsfähigkeitsprinzip zum Ausdruck. Der Empfänger des Unterhalts hat diesen dann unter "Sonstige Einkünfte" in seiner Steuererklärung aufzuführen.

Der Nachteil dieser Steuervergünstigung: Sie setzt etwas voraus, das nicht selbstverständlich ist: Eine Kooperation unter den zerstrittenen Ehegatten.

Welche Besonderheiten gibt es beim Steuerabzug von Unterhalt als Sonderausgaben?

Der Empfänger des Unterhalts kann seine Zustimmung zum Antrag nicht nachträglich zurückziehen oder die Höhe des Betrages beschränken. Er kann seine Zustimmung höchstens für das nächste Kalenderjahr widerrufen. Allerdings kann der Betrag nachträglich erhöht werden. Der Unterhaltszahler auf der anderen Seite kann den abgesetzten Betrag in der nächsten Steuererklärung heruntersetzen, obwohl er weiter den gleichen Unterhalt bezahlt. Jedes Jahr ist ein neuer Antrag auf Sonderausgabenabzug notwendig.

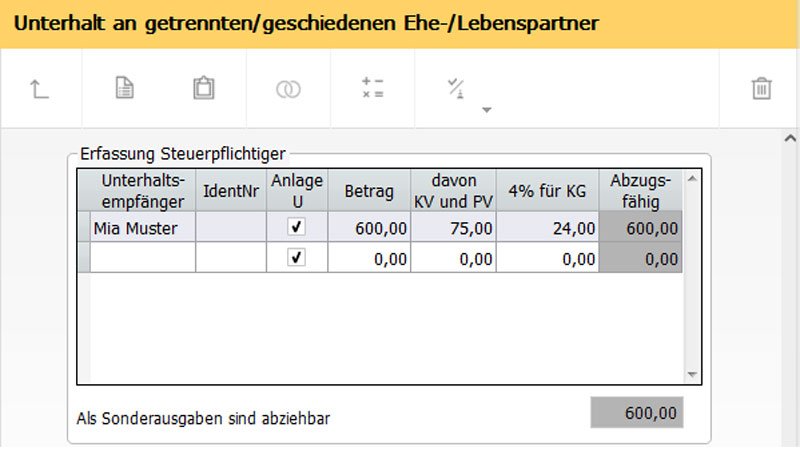

Wo wird der Unterhalt als Sonderausgabe in der Steuererklärung eingetragen?

Der Unterhaltsschuldner muss beim Realsplitting die Unterhaltsausgaben in die Anlage "Sonderausgaben" eintragen. Die gleiche Summe ist noch einmal in der Anlage U in Abschnitt A zu vermerken. Der Zahlungsempfänger muss in Anlage U unter Abschnitt B unterschreiben und seine Steuernummer angeben.

In seiner eigenen Steuererklärung muss der Zahlungsempfänger den erhaltenen Unterhalt in der Anlage SO als "sonstige Einkünfte" angeben.

Wie funktioniert der Steuerabzug von Unterhalt als außergewöhnliche Belastung?

Auch ein Steuerabzug als außergewöhnliche Belastung ist möglich. Dies bietet sich an, wenn das Realsplitting nicht funktioniert – zum Beispiel, weil der (Ex-)Ehegatte nicht mitwirken will oder bei Unterhaltszahlungen an Nicht-Ehegatten. In diesem Fall muss der Unterhaltsempfänger nichts zusätzlich versteuern. Mitwirken muss er oder sie trotzdem: Dem Finanzamt muss die Höhe des Einkommens des Empfängers mitgeteilt werden. Die Behörde benötigt diese Zahl, um den Unterhaltshöchstbetrag des Unterhaltszahlers auszurechnen.

Der Unterhaltshöchstbetrag liegt grundsätzlich bei 11.784 Euro im Jahr (2024). Für das Steuerjahr 2025 sind es dann 12.096 Euro. Bis zu diesem Betrag lassen sich also die Unterhalts-Aufwendungen absetzen. Geregelt ist dies in § 33a Abs. 1 des Einkommenssteuergesetzes. Allerdings kann der Unterhaltshöchstbetrag gekürzt werden, zum Beispiel anteilig, wenn in einem oder mehreren Monaten die Voraussetzungen nicht vorliegen. Beispiel: Es wurde tatsächlich kein Unterhalt geleistet. Oder die Einkünfte des Unterhaltsempfängers liegen über 624 Euro monatlich. Diesen Betrag nennt man den Anrechnungsfreibetrag.

Wenn der Empfänger im Ausland in einem Land lebt, in dem der Lebensstandard deutlich niedriger ist, als in Deutschland, sind zusätzlich erhebliche Kürzungen möglich. Der Unterhaltshöchstbetrag kann sich aber auch erhöhen – um die Beiträge zur Basiskranken- und Pflegeversicherung, die der Unterhaltszahlende an den Unterhaltsempfänger leistet und die in seiner Steuererklärung noch nicht als Sonderausgaben abgezogen worden sind.

Wo wird der Unterhalt als außergewöhnliche Belastung eingetragen?

Einzutragen sind die außergewöhnlichen Belastungen vom Unterhaltszahler in der Anlage "Unterhalt".

Wie kann der Unterhalt für Kinder von der Steuer abgezogen werden?

Auch der Kindesunterhalt kann als außergewöhnliche Belastung steuerlich geltend gemacht werden. Dabei gilt ebenfalls der oben erwähnte Unterhaltshöchstbetrag. Dieser ändert sich jedes Jahr. Es gibt jedoch eine zusätzliche Voraussetzung: Ein Steuerabzug ist nur möglich, wenn der Unterhaltszahler nicht das Kindergeld erhält und nicht den Kinderfreibetrag in Anspruch nimmt.

Oft kommt es in der Praxis daher nur dann zum Abzug von Kindesunterhalt als außergewöhnliche Belastung, wenn das Kind schon volljährig ist und immer noch Unterhalt bekommt, aber kein Kindergeld mehr gezahlt wird. Daher ist das steuerliche Absetzen von Kindesunterhalt in Wirklichkeit eher die Ausnahme.

Ist das Absetzen als außergewöhnliche Belastung möglich, müssen auch bei Kindern deren Einkünfte abgezogen werden – zumindest der Teil, der über den Freibetrag von 624 Euro monatlich hinausgeht.

Kann man den Elternunterhalt von der Steuer absetzen?

Unterhalt ist nicht nur für Kinder zu zahlen, sondern für alle Verwandten ersten Grades, die unterhaltsbedürftig sind. Dies können natürlich auch die Eltern sein. Meist machen diese zwar keine Unterhaltsansprüche gegen ihre eigenen Kinder geltend. Das tun dann aber die Sozialbehörden in deren Namen. Diese versuchen gern, sich gezahlte staatliche Hilfen für pflegebedürftige Senioren von deren Kindern zurückzuholen. Diese Praxis wurde zum 1.1.2020 stark eingeschränkt. Seitdem müssen nur noch erwachsene Kinder Elternunterhalt zahlen, die über 100.000 Euro im Jahr verdienen.

Der Elternunterhalt kann ebenfalls als außergewöhnliche Belastung von der Einkommenssteuer abgesetzt werden.

Weitere Informationen zum Elternunterhalt finden Sie hier:

Wenn die Kinder zahlen müssen – Elternunterhalt 19904

Praxistipp zur steuerlichen Absetzbarkeit von Unterhaltszahlungen

Wer Unterhalt leistet – zum Beispiel für Ehepartner, Ex-Partner, Kinder oder Eltern – kann oft ansehnliche Beträge von der Steuer absetzen. Oft erfordert dies jedoch eine Beteiligung des Unterhaltsempfängers. Für Steuerfragen im Hinblick auf Unterhalt ist ein Fachanwalt für Steuerrecht der beste Ansprechpartner.

(Ma)